今天继续说说硅谷银行。

这个案例很有趣,目前很多自媒体甚至财经媒体所谓「美国银行面临多米诺骨牌效应」的观点有很大问题,我来解释一下为什么大家都错了。

硅谷银行的倒闭虽然很吓人,但不会对美国的传统银行业产生多米诺效应。

原因很简单:硅谷银行太特殊了,无论是主营业务、资产组合、还是存款结构,都和传统银行业有极大区别。由于其极端性和特殊性,硅谷银行面临的问题,大概率不会发生在同业身上。

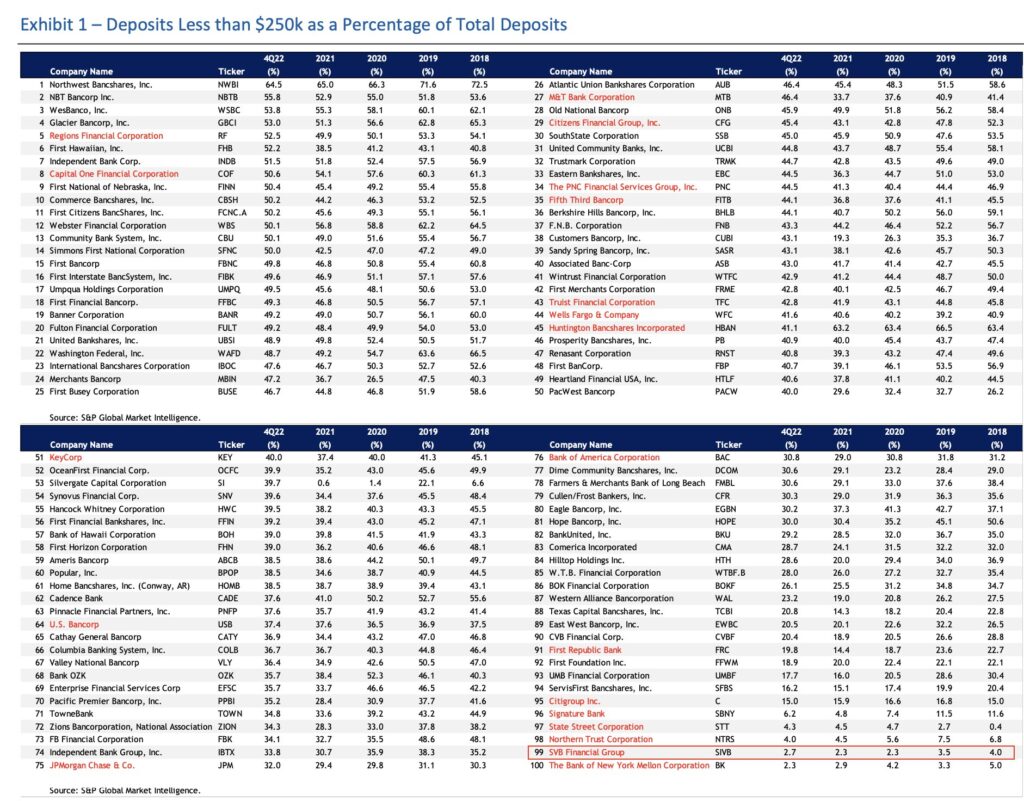

首先(图一),硅谷银行不接受私人客户,所以他们的客户存款额度都比较大,存款在25万美金以下的客户占比仅为2.7%,全美无数商业银行中排名倒数第二。而 FDIC 承保金额上限是25万美金,这意味着 97% 以上的客户存款不受 FDIC 保护。

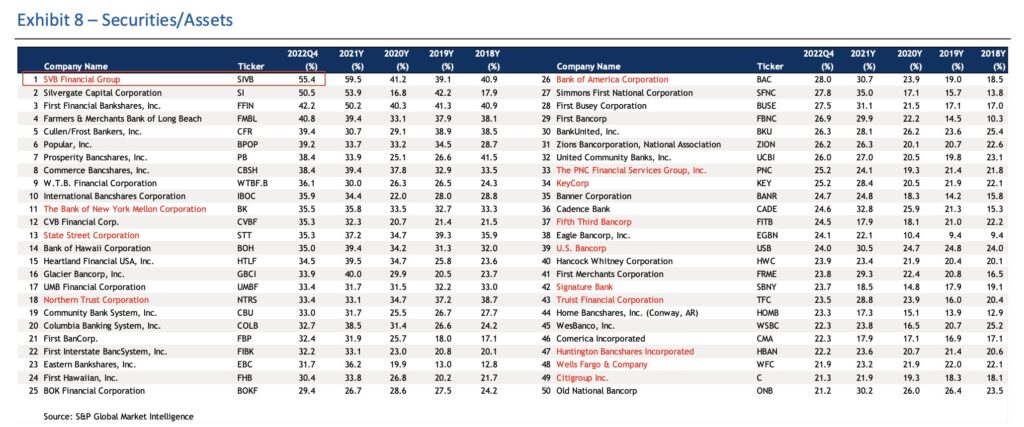

其次(图二),硅谷银行资产的的55.4%是证券,在同业中排第一名。可见硅谷银行对于自身资产的风险偏好非常激进,正经银行不会这么操作。十几年的科技大牛市所带来的超额利润,把硅谷银行的风控系统干掉了。

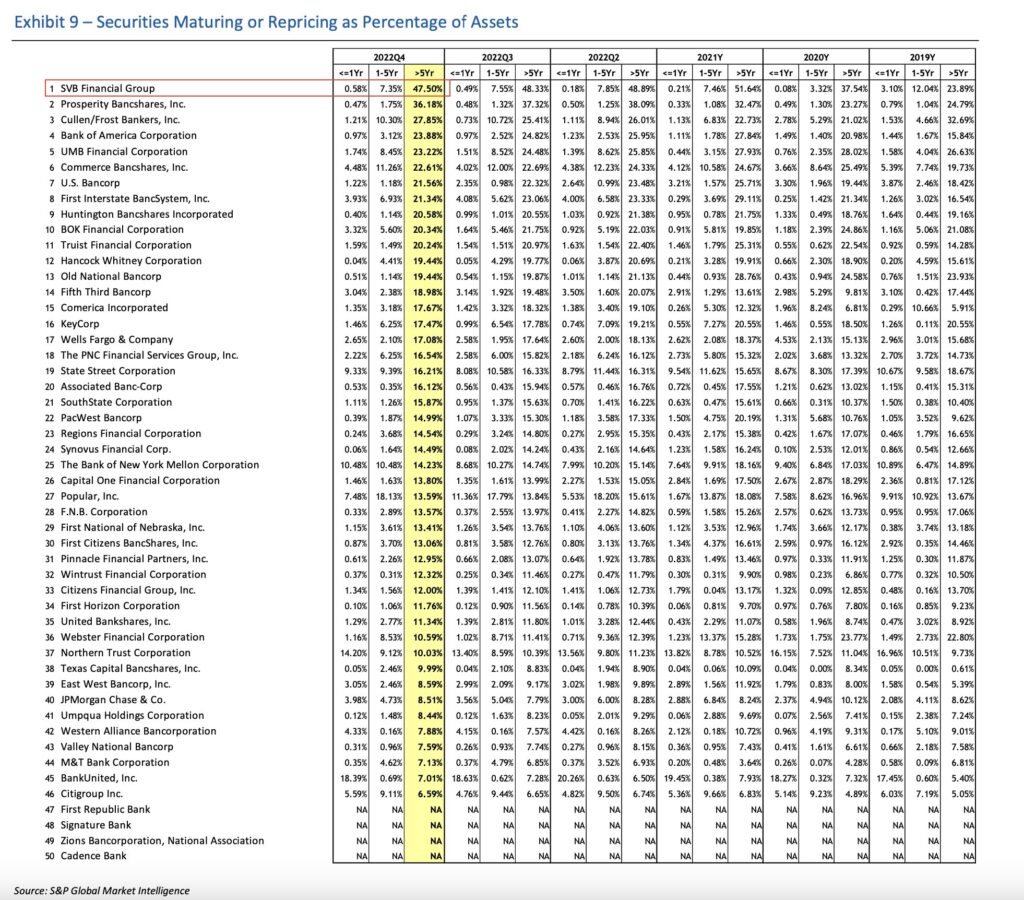

最后(图三),硅谷银行的证券资产中,47.5% 在五年后到期。这一点同样证明了硅谷银行在风险上「独树一帜」的风格,赚钱不要命。

普通商业银行,不会只接受企业客户,会有大量的散户存款,而这些存款受到 FDIC 保护,哪怕遭遇同样的流动性危机,也有 FDIC 来兜底。散户们可以成为银行本身流动性的重要安全垫。

同时,大多数银行也不会把自己的资产集中在证券这种有高度不确定性的权益上,更不会以长支短、放任自己的近一半的持仓在5年以上的周期才获得回报。这么激进的做法在牛市中固然可以最大限度的撬动杠杆,但在退潮时则暴露出了自己光屁股的事实。

因此,硅谷银行这种极端个例,并不能说明整个美国银行业都会面临洗牌。当然,我并不是说其他银行都是白莲花,相反,银行都想赚快钱和大钱。只是,当下暴雷的根源并不存在于大多数商业银行。

有人预测由于硅谷银行事件,美联储3月加息将会降至25个绩点。我觉得不会,理由恰恰就是硅谷银行这个特例不能代表银行界全貌,如果加息的同时顺便「有序爆破」一些重点风险,反而是个好事。况且,美联储加息的逻辑有且只有一个——控制CPI,并不考虑个别金融机构的命运。我大胆预测,3月依然会维持50个基点的加息水平。